Existenzgründer müssen sich stets Gedanken um die Finanzierung ihres Unternehmens machen. Doch häufig verliert man schnell den Überblick, welche Finanzierungsinstrumente es in Deutschland für angehende Selbstständige oder Jungunternehmen gibt. Zudem passt natürlich nicht jede Finanzierungsstrategie zu einem Gründungs- oder Wachstumsvorhaben. Dieser Artikel bietet eine Übersicht über unterschiedliche Finanzierungsinstrumente, die Existenzgründern zur Verfügung stehen.

Bootstrapping

Dieses Finanzierungsinstrument hat die Wurzeln seiner Namensgebung im späten 19. Jahrhundert. Denn Stiefel können oben eine Schlaufe haben, die als „Bootstrap“ bekannt ist und es ermöglicht, die Finger zu verwenden, um die Stiefel anzuziehen. Das Sprichwort „sich an den Stiefeln hochziehen“ wurde bereits im 19. Jahrhundert als Beispiel für eine unmögliche Aufgabe genutzt. Die Redewendung stammt etwa aus dem Jahr 1834, als sie im Workingman’s Advocate erschien. Bootstrap ist als Metapher zu verstehen, was bedeutet, sich aus eigener Kraft besser machen.

Also bedeutet Bootstrapping in der Gründerwelt, dass das Unternehmen sich eigenfinanziert zum Erfolg führt. Dabei sind einige wichtige Eckpunkte zu beachten, da bei dieser Finanzierungsstrategie nicht die Skalierung, sondern das organische Wachstum im Fokus steht. Entrepreneure starten hier mit begrenzten finanziellen Mitteln und verfügen über ein marktreifes Produkt oder Dienstleistung. Dazu ist es essenziell, dass niedrige Markteintrittsbarrieren für das zu vertreibende Produkt vorherrschen. Das Produkt oder die Dienstleistung kann sich noch in einem rudimentären Stadium befinden, doch sollten bereits Kunden in den Themen Anwendbarkeit und Nutzen zufriedengestellt werden können. Der schnelle Markteintritt gepaart mit einem aktiven Vertrieb führen zu einem zügigen operativen Start, welcher wiederum erste Umsätze generiert. Dadurch, dass bei dieser Art der Unternehmensfinanzierung geringe Fixkosten und ein überschaubares Gründerteam ein Muss sind, können schnell die Gewinne in die Weiterentwicklung des Produkts auf ein höherwertiges Level reinvestiert werden. Der Nachteil besteht in der relativ langen Zeitperiode, in der ein Unternehmen immer nur schrittweise wachsen kann.

Beispiele für erfolgreiche Bootstrap-Unternehmen sind My Muesli oder Kaufda.

Zuschüsse: Landesbanken und Kammern

Landesbanken und Kammern unterstützen Unternehmensgründer durch Bezuschussungen zum Unternehmensstart. Diese Zuschüsse können ein wichtiger Baustein sein, um in der frühen Phase des Unternehmensausbaus die Liquidität zu sichern. Das Positive an diesen Zuschüssen oder Prämien ist, dass sie in der Regel nicht rückzahlungspflichtig sind.

- Landesbanken: Die Initiativen der Landesbanken sollen Eigenkapital der Gründer stärken, die Bewerbung erfolgt direkt über die Institute oder spezielle Förderinitiativen. Die Bewertungskriterien sind z. B.: Gründerpersönlichkeit, Innovationskraft der Produkte/Services, Auswirkungen auf den Markt, potenzielle Schaffung von Arbeitsplätzen sind stets bei der Gestaltung der Bewerbungsunterlagen zu beachten.

Beispiel: Gründungsbonus der IBB (Berlin): Bis zu 50.000 Euro Zuschuss für Investitionen und Betriebsmittel bei Existenzgründung in Berlin

- Industrie- und Handelskammer/ Handwerkskammern bieten kostenfreie Unterstützung der Gründung. Beispielsweise wird eine Bezuschussung von Unternehmen bei einer Gründung im meisterpflichtigen Handwerk angeboten. Dazu gibt es Unterstützung bei der Suche nach geeigneten Mitarbeitern und eine Bezuschussung der Lohnkosten durch die Arbeitsagentur/das Jobcenter.

Beispiel: Meisterprämie in Nordrhein-Westfalen (externer Link): Bis zu 10.500 Euro Prämie für die Gründung im Handwerk inkl. Schaffung von Arbeitsplätzen

Geförderte Darlehensfinanzierung: KfW und Landesbanken

Geförderte Kredite sind das größte Förderinstrument in Deutschland und der EU und helfen Gründern schnell auf die Beine (Beispiel: KfW-Gründerkredit). Da es sich hier um Darlehen mit besonderen Konditionen zugeschnitten auf Gründungsvorhaben und junge Unternehmen handelt, ist dieses Finanzierungsinstrument ein gern genutztes. Die niedrigen Zinssätze sowie lange Laufzeiten zu festen Konditionen und tilgungsfreie Anlaufjahre verschaffen Gründern die nötige Liquidität für den Geschäftsaufbau. Es sind hier hohe Volumen realisierbar, die kein oder nur wenig Eigenkapital benötigen.

Es gibt in der Finanzierungslandschaft viele spezielle Produkte für verschiedene Branchen mit diversen Darlehenssummen. Das Wichtige bei den geförderten Krediten ist, dass die Gelder für Betriebsmittel ebenso wie für Investitionen genutzt werden können. Diese Aufteilung in der Kapitalbedarfsplanung muss Bestandteil bei der Erstellung eines Businessplans sein, der zur Beantragung benötigt wird.

Unterstützung von Eigenkapitalfinanzierungen durch Förderinstitute

Wenn Gründer durch Business Angels finanziert werden, dann gibt es spezielle Förderprogramme, welche diese Unterfangen stärken können. Förderinstitute bieten Programme, wo die zusätzliche Bereitstellung von Eigenkapital ohne Einflussnahme im Vordergrund steht. Das Ziel ist, risikobehaftete Beteiligungen stärken, Forschung und Entwicklung antreiben und damit die Wirtschaft zu stärken.

Beispiel: Invest 2.0 Zuschuss für Wagniskapital

Bezuschussung durch Ministerien oder ähnliche Institutionen

In besonderen Fällen engagieren sich Ministerien ebenfalls bei der Finanzierung von jungen Unternehmen. Hier gilt es aber einige Maßgaben zu beachten, welche Voraussetzung für die Beantragung dieses Finanzierungsinstruments sind. Besonders bei hochinnovativen oder forschungsintensiven Vorhaben kann die Finanzierung über das zuständige Ministerium eine denkbare Option sein. Wichtig ist, dass das Produkt bzw. der Service großes Potenzial bietet bzw. die Entwicklung einer gesamten Branche beeinflussen kann. Zum Beispiel sind das neue Verfahren zur Herstellung von Medikamenten, neue Logistiklösungen via Drohnen, Steuerung von Artenschutz durch die Nutzung von künstlicher Intelligenz und neuronalen Netzwerken. Häufig kommt es im Zuge eines solchen Projektes zu Kooperationen mit Forschungsbereichen von Universitäten oder anderen Forschungseinrichtungen. Grundvoraussetzung

Beispiel: Start-up Transfer NRW

Businessplan-Wettbewerbe

Da Preisgelder als Eigenkapital gelten ist es für Gründer in der Start-up-Branche immer ratsam, an diversen Wettbewerben teilzunehmen, beispielsweise werden bundesland- oder branchenspezifisch die besten Businesspläne prämiert. Dazu gibt es viele weitere Gründe, um an Wettbewerben teilzunehmen:

- Weiterentwicklung der Geschäftsidee

- Experten-Feedback

- Wissensvermittlung

- Auszeichnungen und Preise

- Netzwerken und Kontakte

- PR-Anfragen

- Investoren-Zugang

- Kundengewinnung

Tipp: Businessplan erstellen

Stipendien

Stipendien sind eine wunderbare Alternative zur Gründung neben dem Hauptberuf. Bei diesem Finanzierungsinstrument werden Gründer durch einen festen Betrag monatlich unterstützt, welcher in der Regel die Lebenshaltungskosten decken soll. Die Stipendien sind an die hauptberufliche Gründertätigkeit geknüpft, es gibt sie beispielsweise in NRW und in Niedersachsen. Die Laufzeiten der Stipendien variieren und können gegebenenfalls verlängert oder verkürzt werden.

Crowdfunding und Crowdinvesting

Crowdfunding: Dies ist die Möglichkeit, benötigtes Geld direkt beim Zielkunden einzusammeln und dabei den Market Proof zu erlangen. Bei geringem Finanzierungsbedarf (vier- bis fünfstelliger Bereich) kann das Crowdfunding eine Alternative zum Business Angel oder Venture-Capital sein. Hier werden in der Regel Produkte zum Vorverkauf (Pre-Sale) zum Erlangen eines Market-Proofs auf einer Crowdfunding-Plattform angeboten. Es herrschen generell zwei Modelle beim Crowdinvesting vor:

- Reward-Based: Produkte werden zu ansprechendem Funding Preis an die Crowd veräußert (gleicht einer Vorbestellung des Produkts und die Finanzierung der Anfertigung dessen)

- Donation-Based: Für den guten Zweck (In der Regel Produkte, welche im großen Stil das Leben aller verbessern soll. Beispiel Ocean Cleanup Programm aus Holland

Crowdfunding eignet sich für Konsumgüter/B2C-Dienstleistungen mit ganz klarer Zielgruppe und eindeutigem Problemlösungsansatz.

Crowdinvesting: Die nächste Alternative zum klassischen Venture-Capital stellt das Crowdinvesting dar. Dieses Finanzierungsinstrument wird vor allem bei hohem Finanzierungsbedarf (ab sechsstelligem Bereich) gern genutzt, da bei einer Finanzierungsrunde viele Investoren Zugang zum Angebot haben. Dies hat meist zur Folge, dass die Finanzierungsrunden, positiver verlaufen. Dieses Instrument eignet sich für risikoreiche Projekte als Bankalternative. Positiv ist zu bemerken, dass kein Kontrollverlust durch Investoren-Pooling droht. Auch hier teilt sich das Crowdinvesting-Modell wiederum in zwei Lager:

- Landing-Based-Funding: Bestehendes Unternehmen wird über ein Darlehen finanziell gestärkt. Es werden danach Raten des Betrags bis zur Tilgung zurückbezahlt. Feste Konditionen. Investoren können dann über die Crowdinvesting Plattform die Konditionen einsehen und zuschlagen.

- Equity-Based: Es werden Unternehmensanteile gegen bestimmtes Finanzierungsvolumen abgegeben.

Mischform: Partiarisches Nachrangdarlehen

Crowdinvesting eignet sich für stark skalierbare Geschäftsmodelle mit sehr hohen Renditeaussichten.

Inkubator und Accelerator

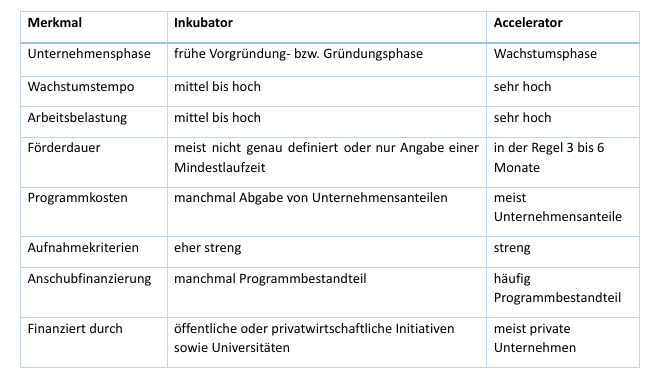

Inkubatoren und Acceleratoren sind Programme zur „Aufzucht“ von Start-ups unter Anleitung und optimalen Wachstumsbedingungen. Diese beiden Formate unterscheiden sich vor allem in der Phase, in welchem sich ein Start-up befindet. Der Inkubator ist für die absolute Frühphase eines Start-ups gedacht, während der Accelerator den Wachstumsprozess eines Unternehmens steigern soll.

Die Bewerbungskriterien und Hürden sind für diese Programme recht hoch, doch können mit guter Vorbereitung und dem passenden Produkt oder Dienstleitung dennoch überzeugt werden. Folgend wurde eine Übersicht zu den Eckpunkten dieser Finanzierungsinstrumente gegeben.

Business Angels

Business Angels sind Privatpersonen, die in Start-ups investieren. Wichtig ist hier: Die Chemie muss stimmen! Business Angel investieren häufig schon früher als institutionelle Investoren (z. B. Venture-Capital-Geber) als Gegenleistung sind aufgrund der hohen Ausfallquoten hohe Renditen (bis zu 30 %) gefordert. Gründer finden beispielsweise Zugang zu Businessangeln über: Business Angels Netzwerk Deutschland e.V. Wer die Aufmerksamkeit eines Business Angels auf sich ziehen möchte, sollte dies über Wettbewerbe/Bühnen-Pitches umsetzen. Dazu ist gezieltes Besuchen von Messen/Veranstaltungen ebenso wichtig.

Venture Capital

Bevor sich Gründer dazu entscheiden, Kapital über einen Venture-Capital-Fonds oder Investoren zu akquirieren, sollten die Investoren und Start-ups strengen Prüfkriterien unterzogen werden. Die Eignung des Start-ups wird unter folgenden Gesichtspunkten geprüft:

- Markt, Produkt, Team

- Skalierbarkeit und Wachstum

- Währenddessen Investoren stets auf folgende Punkte überprüft werden sollten:

- Kapitalstärke

- Partner

- Erfolge/Reputation

Die Vorteile der Finanzierung über Venture Capital sind vielfältig. So können sehr hohe Investments möglich gemacht werden und die Netzwerke der Investoren bergen nicht selten neue Finanzierungsquellen. Dazu teilt der Investor das Know-how und Ressourcen des Fonds mit den Gründern. Es werden Mentoring-Programme angeboten, die die Gründer in der Entwicklung unterstützen. Natürlich geht ebenfalls eine Signalwirkung vom Investment in das Start-up aus und stärkt somit die Öffentlichkeitswahrnehmung des Start-ups.

Natürlich gibt es auch einige Nachteile. Zum Beispiel dauert der erstere Investitionsprozess durchschnittlich 6 Monate. Möglicherweise herrschen unterschiedliche Interessen in der Wachstumsplanung vor, die die Zusammenarbeit belasten können. Venture Capital bedeutet nicht in wenigen Fällen eine Einbahnstraße, da keine Richtungswechsel in der Geschäftsstrategie vorgesehen werden. Es gibt Ergebnis-Vorgaben und Reporting-Pflichten und stetige Kontrolle seitens der Investoren. Die Abhängigkeit vom Kapitalgeber beschreiben viele Gründer ebenfalls als belastend.

Es gibt schätzungsweise 110 aktive VC-Geber in Deutschland, 90 davon sind im Bundesverband Deutscher Kapitalbeteiligungsgesellschaften (BDK) e.V. vertreten. Diese können über die Datenbank mit Suchfunktion vom BVK e.V. eingesehen werden.

Beratung für die erfolgreiche Finanzierung

Jede Unternehmensgründung ist ein individuelles Projekt – ebenso wie ihre Finanzierung. Verschiedene Bausteine führen zur Realisierung des Gesamtvorhabens. Dabei spielt nicht nur die benötigte Summe eine Rolle, auch andere Faktoren müssen berücksichtigt werden. Wichtig ist: ausreichend Zeit für die Kapitalakquise einplanen und im Zweifel auf fachkundige Begleitung durch den Finanzierungsprozess zurückgreifen. Wenn Sie sich bei der Ausarbeitung einer Finanzierungsstrategie professionell beraten lassen möchten, füllen Sie einfach das Formular zur Beratersuche aus.

Tipp: Über unseren Fördercheck finden Sie heraus, welche Fördermittel für Sie möglich sind.