Abschreibungen im Finanzplan

Abschreibungen werden oft als kompliziert und langweilig empfunden, sind aber essenziell, um die Finanzen des Unternehmens zu verstehen. Nehmen Sie an, Sie haben einen Firmenwagen über ihr Unternehmen gekauft und planen es die nächsten 4 Jahre zu benutzen. Am Ende der Nutzdauer ist es weniger wert als der Anschaffungspreis. Wie tragen Sie diese Anschaffung in der Buchhaltung ein? Welchen Wert hat ihr Firmenwagen in der Zwischenzeit, oder am Ende der Nutzdauer? Hier kommen Abschreibungen ins Spiel.

Sie benötigen Hilfe bei den Themen Abschreibungen, Finanzplan, Businessplan oder Fördermittel? Nehmen Sie einfach Kontakt zu uns auf. Mit unserem Fördercheck finden Sie mögliche Förderungen.

Definition: Was sind Abschreibungen?

Wenn ein Unternehmen ein Vermögenswert erwirbt, wie zum Beispiel ein Gebäude oder eine Maschine, wird dieser Vermögenswert über mehrere Jahre in der Bilanz des Unternehmens aufgeführt, sodass die Anschaffungskosten nicht sofort als Betriebsausgaben verbucht werden. Im Laufe der Zeit wird dieser Vermögenswert jedoch an Wert verlieren, entweder aufgrund von Alterung, Verschleiß oder sonstigen Gründen. Die Definition der Abschreibung ist die Verteilung von Anschaffungskosten über die Nutzdauer und wird unter Berücksichtigung der Wertminderung in der Buchhaltung abgebildet. Wichtig ist, dass die Anschaffung abnutzbar ist. Beispielsweise können Grundstücke, oder Finanzanlagen nicht abgeschrieben werden. Die betriebsgewöhnliche Nutzdauer ist in den sogenannten AfA-Tabellen definiert. Dabei steht AfA für „Absetzung für Abnutzung oder Substanzverringerung“. Alle zugehörigen Abschreibungstabellen finden Sie hier auf der Seite des Bundesfinanzministeriums.

Was man abschreiben kann

Viele betriebliche Vermögensgegenstände verlieren über die Zeit an Wert. Alle Wertminderungen haben direkte Auswirkungen auf das Anlage- und Umlaufvermögen des Unternehmens. Das heißt, dass diese Anlagen in der Bilanz, sowie der Gewinn- und Verlustrechnung berücksichtigt werden müssen.

Zu Beginn ist es wichtig zu wissen, dass Anlagevermögen/Wirtschaftsgüter/Vermögensgegenstände in folgende Kategorien eingeteilt werden:

- Beweglich, z. B. Fahrzeuge, Maschinen, Möbel, Computer

- Unbeweglich, z. B. Gebäude, sonstige Bauten

- Immateriell, z. B. Patente, Software, Unternehmenswert

- Kurzlebig oder mit einer Nutzdauer von über einem Jahr

Bewegliche und unbewegliche Anlagevermögen zählen als abnutzbar, wobei auch immaterielles dazu gehören kann. D. h. sie verlieren im Laufe der Zeit durch die tägliche Nutzung an Wert.

Anhand der genannten Kategorisierung erfolgt die Einteilung in die planmäßige Abschreibung und außerplanmäßige Abschreibung.

Planmäßige Abschreibung

Die planmäßige Abschreibung wird auf zeitlich begrenzt nutzbare Anlagevermögen angewendet. Die Höhe der planmäßigen Abschreibung hängt von Faktoren ab wie der Anschaffungskosten, der Nutzdauer, dem Restwert oder der Abschreibungsart.

Die lineare Abschreibung ist die häufigste Abschreibungsart. Hierbei wird der Anschaffungswert des Anlagevermögens durch die Zahl der voraussichtlichen Nutzdauer geteilt und dann gleichmäßig jährlich auf die Nutzdauer verteilt.

Formel: Jährliche Abschreibung = Anschaffungskosten/Nutzungsdauer in Jahren

Die degressive Abschreibung sieht in den ersten Jahren eine deutlich höhere Abschreibungssumme vor, wenn der Wertverlust zu Beginn der betrieblichen Nutzung überproportional hoch ist. Diese Abschreibungsart wurde Ende 2010 abgeschafft, aber aufgrund der Corona-Krise 2020 wieder eingeführt, um eine finanzielle Entlastung von Unternehmen zu ermöglichen. Hierbei ist anfangs ist die Abschreibungssumme höher als bei der linearen Abschreibung, sinkt aber im Laufe der Jahre darunter, denn der Abschreibungsbetrag wird jedes Jahr um einen bestimmten Prozentsatz des Restwertes verringert.

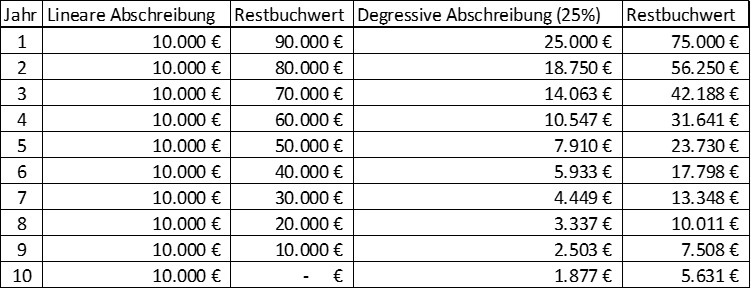

Die folgende Abbildung dient als Vergleich zwischen der linearen und degressiven Abschreibung bei einer Maschine in Höhe von 100.000 € und einer Nutzdauer von 10 Jahren.

Bei der linearen Abschreibung beträgt der Restbuchwert am Ende der Nutzdauer 0 €, bei der degressiven Abschreibung ein Restbuchwert von 5632 €, welcher in der letzten Periode mit der letzten Abschreibungsrate verbucht wird.

Die progressive Abschreibung ist die Umkehrung der degressiven Abschreibung, d. h. in der ersten Periode des Nutzungszeitraums wird der geringste, in der letzten der höchste Beitrag abgeschrieben.

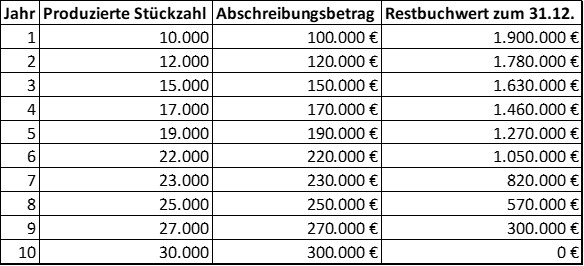

Des Weiteren gibt es die leistungsabhängige Abschreibung, welche selten vorkommt. Dabei bemisst sich der jährliche Abschreibungsbetrag durch die tatsächliche Nutzung des Vermögensgegenstands im Verhältnis zur erwarteten Nutzdauer.

Beispiel: Ein Unternehmen kauft eine Maschine im Wert von 2 Mio. € mit einer geschätzten Nutzdauer von 10 Jahren. Der Hersteller gibt an, dass die Gesamtproduktionskapazität der Maschine 200.000 Stück beträgt. Die Abschreibung pro produziertes Stück beträgt somit 10 €. Der Hersteller schätzt die Stückzahlen für die nächsten zehn Jahre:

Außerplanmäßige Abschreibung

Die außerplanmäßige Abschreibung findet Anwendung, wenn unvorhersehbare Ereignisse zur Wertminderung des Anlagevermögens und dadurch der tatsächliche Wert geringer ist als der Buchwert und am Abschlussstichtag einen niedrigeren Marktpreis aufweisen. Beispielsweise wenn eine Maschine oder Fahrzeug des Unternehmens durch Beschädigung oder technischen Problemen außerplanmäßig ausgemustert werden muss. Zudem können rechtliche Bestimmungen zu außerplanmäßiger Abschreibung führen, z. B. wenn eine Maschine nicht die gesetzlichen Anforderungen neuer Umweltvorschriften entspricht. Eine Gewerbeversicherung kann Sie vor plötzlichen hohen Kosten durch die Anschaffung von Ersatz schützen.

Abschreibung berechnen – Beispiel

Ein Unternehmen kauft für die Produktion eine Maschine zum Preis von 50.000 €. Im Laufe der Nutzung verliert sie an Wert durch den Verschleiß und weitere Alterungsprozesse und wird linear über 10 Jahre abgeschrieben, d. h. 5.000 € Abschreibung pro Jahr. Zur Finanzierung der Maschine wird ein Kredit aufgenommen.

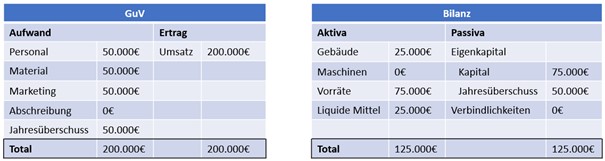

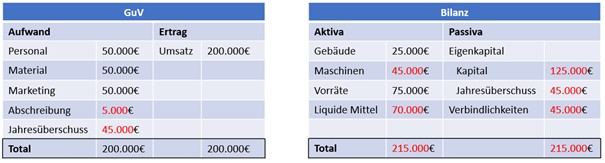

So sieht die GuV und Bilanz des Beispiels vor der Anschaffung aus:

Am Ende der ersten Periode nach der Anschaffung verändert sich die GuV nicht, jedoch die Bilanzsumme durch den Kauf und die Finanzierung der Maschine:

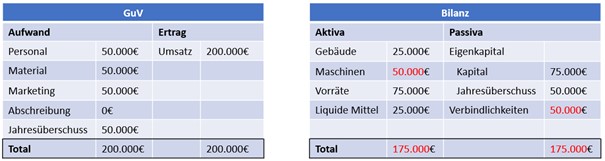

Bei der Folgeperiode ändert die Abschreibung die GuV. Die Bilanz ändert sich durch den verringerten Jahresüberschuss (Gewinn), den Buchwert der Maschine und die Tilgung der Verbindlichkeiten:

Folgende Änderungen haben stattgefunden:

- Die Abschreibung reduziert den Jahresüberschuss (links) um 5.000 € von 50.000 € auf 45.000 €

- Keine Veränderung der GuV-Summe

- Die Abschreibung reduziert den Buchwert der Maschine um 5.000 € auf 45.000 €

- Die Liquide Mittel erhöhen sich um den Jahresüberschuss auf 70.000 €

- Das Kapital erhöht sich um den Jahresüberschuss von 50.000 auf 125.000 €

- Die Verbindlichkeiten sinken um 5.000 € durch schrittweise Rückzahlung des Darlehens

Was nicht abgeschrieben werden kann

Es gibt einige Vermögensgegenstände, die nicht abgeschrieben werden können.

- Grund und Boden, z. B. Grundstücke und unbebaute Flächen

- Umlaufvermögen, z. B. Vorräte, Rohstoffe, Forderungen aus Lieferungen und Leistungen

- Firmenwert

- Betriebsübliche Geschäftsaktivitäten, z. B. Reisekosten, Werbemaßnahmen

Die abschreibbaren Vermögensgegenstände werden in der Regel als Betriebsausgaben behandelt und direkt in der Gewinn- und Verlustrechnung verbucht.

Es gelten bestimmte Voraussetzungen für geringwertige Wirtschaftsgüter. So gilt seit 2018:

| Netto-Anschaffungskosten | Abschreibungsmöglichkeiten |

| 250 € | Sofortabschreibung/Sofortabzug als Betriebskosten |

| Von 150 € bis 800 € | Sofortabschreibung/Sofortabzug als Betriebskosten oder Bildung von Sammelposten und Abschreibung über 5 Jahre |

| Von 800 € bis 1.000 € | Bildung von Sammelosten und Abschreibung über 5 Jahre |

Was Sie wissen sollten

Sie müssen nicht alles zum Thema Abschreibung wissen bzw. selbst durchführen. Dennoch ist es hilfreich ein grundlegendes Verständnis über Abschreibungsarten zu haben, denn es ist ein wichtiger Bestandteil der betrieblichen Buchführung und Steuerplanung. Die Aufgabe der Abschreibungen kann z.B. von der internen Buchhaltung erfüllt werden. Diese Expertise kann auch extern durch einen Steuerberater abgedeckt werden.

Bei der Existenzgründung und Unternehmensvergrößerung ist die Planung aller Ressourcen wichtig. Wenn Sie einen Kredit aufnehmen wollen, sollten Sie auch die zeitlich begrenzten Anlagevermögen in einer AfA-Tabelle darstellen. Ein Unternehmensberater kann Ihnen dabei helfen, alles richtig zu erfassen.

Fazit

Ausgaben für langlebige Investitionen dürfen nur Jahr für Jahr von der Steuer abgesetzt werden, auch wenn bei der Anschaffung einmalig die ganzen Kosten entstehen und erst im Laufe der Jahre zu geringen Stücken als Betriebsausgabe zählt. Das heißt, dass Sie im Jahr der Anschaffung nur einen Bruchteil der Gesamtkosten der Anschaffung als Ausgabe verbuchen dürfen. Aufnahmen gelten für Netto-Anschaffungskosten bis 800 € und nicht abschreibbare Anlagevermögen. Bei der Zukunftsplanung ihres Unternehmens, z. B. wenn Sie skalieren und dafür ein Darlehen aufnehmen wollen, ist die Zusammenarbeit mit einem Unternehmensberater hilfreich, um alle Kosten richtig zu kalkulieren und damit auch die Chancen auf den Erhalt einer Finanzierung zu erhöhen.

Inhaltsverzeichnis: Businesspläne erstellen im Detail

- Einstiegsseite: Businesspläne/Businessplan erstellen

- Sprache, Layout & Umfang

- Businessplan-Deckblatt

- Businessplan-Inhaltsverzeichnis

- Businessplan-Zusammenfassung (Executive Summary)

- Businessplan-Textteil

- Kapitel 1: Gründer bzw. Gründerteam

- Kapitel 2: Kundenangebot & Geschäftsidee

- Kundennutzen

- Alleinstellungsmerkmal - Kapitel 3: Markt & Wettbewerb

- Zielgruppe

- Marktanalyse

- Standortwahl

- Wettbewerb - Kapitel 4: Vision & Ziele

- Kapitel 5: Marketing/Vertrieb

- Preisstrategie

- Marketingstrategie

- Vertriebsstrategie - Kapitel 6: Organisation & Beschäftigte

- Unternehmensorganisation und -gliederung

- Mitarbeiterplanung - Kapitel 7: Rechtsform & Firmenname

- Rechtsform

- Firmenname - Kapitel 8: Chancen und Risiken

- Businessplan-Finanzteil: Finanzplan

- Aussichten und Meilensteine

- Anhang

Letzte Updates zum Thema „Businessplan erstellen“

- Businessplan schreiben als Snackautomatenbetreiber

- Existenzgründung – In sieben Stufen zum Businessplan

- Die Bedeutung einer soliden Finanzplanung für Start-ups

- Businessplan erstellen als Kreativkünstler: eine künstlerische Vision konkretisieren

- Wie erstelle ich einen Businessplan für ein Lebensmittelgeschäft

- Wie erstelle ich einen Finanzplan als Physiotherapeut

- Wie erstelle ich einen Finanzplan für meinen Imbiss

- Businessplan-Vorlagen als Download & Businessplan-Vorlagen für Branchen

- Franchising: Mit diesen Kosten müssen Franchisenehmer rechnen

- Mit Präzision zum Erfolg: Wie Sie eine genaue Zielgruppenanalyse durchführen

- Die Bedeutung einer gründlichen Marktanalyse für Ihren Businessplan

- Businessplan: Marketing/Vertrieb – mit Plan zum Erfolg

- Businessplan: Markt & Wettbewerb – Ohne Analyse klappt es nicht

- Rechtsform und Firmenname im Businessplan – Meist unbeliebt, aber nötig

- Vision und Ziele im Businessplan – Wo die Reise hingehen soll

- Kapitalbedarfsplan im Finanzplan

- Rentabilitätsvorschau (Gewinn- und Verlustrechnung) im Finanzplan

- Liquiditätsplanung im Finanzplan

- Abschreibungen im Finanzplan

- Der Tilgungsplan im Finanzplan

Nutzen Sie unsere kostenfreien Gründer- & Unternehmer-Services!

Fördermittel-Check | Berater finden | Geschäftsidee vorstellen | Newsletter (monatlich)